家を買う・家を建てる際に、多くの方が利用する住宅ローン。

「審査では何を調べられるんだろう」と気になる方もいると思いますが、厳密に言えば住宅ローンの審査基準は各金融機関で異なります。

とはいえ、実際のところ審査される内容は以下のものになります。

- 「収入や返済に関すること」 → 年収・融資可能額・返済負担率

- 「住宅ローン以外の借入れ」 → 個人信用情報

- 「勤務状況に関すること」 → 勤務先・勤続年数・雇用形態

- 「年齢や健康に関すること」 → 借入時年齢・完済時年齢・健康状態

- 「不動産に関すること」→ 担保評価

年収も勤続年数もバッチリという方はドンと来いかもしれませんが、なかには審査基準をクリアー出来るか不安という方もみえるでしょう。

そこで今回は「住宅ローンの審査基準について」詳しく解説していきます。

年収よりも大事なのは「返済負担率」に収まるかどうか!?

まず住宅ローンの審査の土俵に乗るためにチェックされるのが「返済負担率(返済比率)」です。

返済負担率とは、年収に占める年間の返済額の割合のことです。

年収や金融機関によって異なりますが、フラット35では次になります。

- 年収400万円未満…30%以下

- 年収400万円以上…35%以下

あくまで「融資可能額」を算出するものなので、返済比率内であれば必ず融資してもらえるわけではありませんが、現在の収入でどのくらいまで融資が可能か計算することが出来ます。

[/st-kaiwa2]返済負担率は各金融機関によって異なります。借り入れを希望する金融機関があれば「返済負担率はどれくらいですか?」と確認してみましょう。[/st-kaiwa2]

返済比率から「返済額」を計算する

例えば、年収500万円の人が返済比率35%で借りる場合

- 5,000,000円×35%=1,750,000円

175万円が年間返済額となるので、こちらを12で割って

- 1,750,000円÷12=145,833円

月の返済額が分かります。

年間返済額÷年収×100=返済比率

では、具体的な数字を入れてみましょう。

まず年間返済額を計算するので

- 120,000円×12=1,440,000円(年間返済額)

- 1,440,000円÷5,000,000円×100=28.8%

返済比率は28.8%となります。

融資額が足りない場合は「収入合算」を考える!?

申込人のみでは住宅ローンの融資希望額に満たない場合は、収入合算が認められます。

収入合算は下記の条件に当てはまる方が、連帯保証人もしくは連帯債務者になることで「合算者年収の全額もしくは1/2、本人年収の1/2まで」を含めて審査を受けることが出来ます。

- 借主と生計を共にしていること

- 満20歳以上で安定収入があること

- 配偶者親子のうち1名

また、他にも住宅ローンを夫婦ごとに契約する「ペアローン」もあります。

連帯保証人と連帯債務者、ペアローンそれぞれ責任の範囲が異なるので内容とリスクをしっかり把握することが大切です。

その他、アパート経営や配当による収入は安定性の観点から「審査では収入に算入しない」ことが多いです。

返済負担率を計算するときの注意点!?

また最近はWEBで簡単に住宅ローンの試算をすることが出来ます。

その時に注意したいのは「金利」です。

住宅ローンの金利は、審査を行う時の金利と融資が実行される時の金利は違います。

例えば、銀行に行くと「変動金利0.625%」と大きく記載されているのは、融資の実行金利です。

例えば、年収500万円で月々の14万円返済するとして、金利0.625%で総額いくら借入れ出来るか計算すると5,280万円になります。

だからといって5,280万円の融資を申し込んでも、審査金利が2.475%であれば3,930万円なので完全にオーバーとなります。

「審査金利は分からない」という方は、とりあえず3%で計算しておけば地方銀行は問題ないでしょう。

また、先の返済負担率の計算は「年間返済額 ÷ 年収」でしたが、注意点として年間返済額には「住宅ローン以外の返済」も含まれます。

そのため金融機関では、住宅ローン以外の借り入れ状況も審査することになります。

※ 返済負担率に収まれば必ず融資が実行されるわけではありません。

ただ、返済負担率をオーバーするような資金計画では審査の土台にも乗らないので注意が必要です。

個人信用情報の照会について

住宅ローンの申し込みを受け付けると、金融機関は「個人信用情報の照会」を行います。

個人信用情報とは、クレジットやローンの利用状況の記録のことで、申込人が他の借り入れで延滞などをしていないかをチェックします。

個人信用情報機関には、次のところがあります。

- 全国銀行個人信用情報センター

- 株式会社 CIC

- 株式会社日本信用情報機構

ちなみに、カードローンにあるキャッシング枠は「借入金の有無に関わらず限度融資額とみなされる」ことが一般的です。

これは、現在借入がなくても「いつでも借りることが出来る」ためです。

どうして個人信用情報が登録されているの?

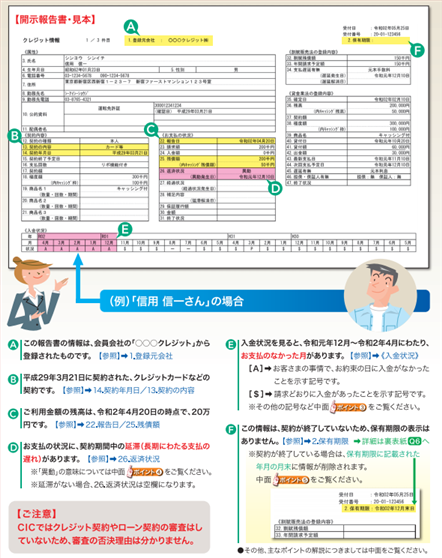

参考元:株式会社CIC

個人信用情報は、クレジットやローンを利用すると登録されることになっています。

これは割賦販売法や賃金業法に関する法律で義務づけられており、契約書の規約にも記載があります。

また、個人信用情報は自分でも開示請求可能ですが「利用記録が残る」ため、ローン前に興味本位で行なうと審査が不利になることもあるので注意して下さい。

勤続年数は1年未満でも審査は出来る!?

住宅ローンの審査に通るために求められる勤続年数は、一般的には2~3年と言われています。

ですが、地方の金融機関などであれば「1年以上あればOK」という所も多く、またイオン銀行など勤続年数1年未満でも審査基準を満たす金融機関もあります。

ただ、勤続年数が長いと金利の優遇があるなど、審査が有利に働くことは間違いありません。

また、企業の大きさや雇用形態も審査項目に挙げられます。

金融期間で使われる「属性」という言葉の意味は?

金融機関の方が「属性が良い」ということがありますが、ここで言う属性とは

- 勤務先

- 勤続年数

- 安定した収入がある

- 他からの借入れがない

などから、毎月きちんと返済出来そう・貸したお金が回収しやすそうな場合を「属性が良い」と言います。

逆にいくら収入が良くても、それが永続的に続くとは思えない人のことを「属性が良くない」と言います。

審査申し込みすると会社に在籍確認の連絡が入る?

住宅ローンの審査に在籍確認があるか気にされる方もみえますが、今は行なわれないことが多いです。

これは個人情報保護の観点から「会社も在籍確認に応じない」ことが増えているからです。

その代わり源泉徴収票や健康法検証など、勤務先の記載のある書類の提出が求められます。

「健康」に関する審査は事前審査では行われない!?

国土交通省の資料「H29 民間住宅ローンの実態に関する調査結果報告書」では、借入時・完済時年齢と健康状態は各金融機関が必ずチェックする項目でトップ3に入ります。

完済時年齢は「75~80歳まで」としている金融機関が多いです。

また、借民間の金融機関のほとんどで「団体信用生命保険の加入」が融資の条件とされています。

団体信用生命保険とは、住宅ローンの契約者が返済期間中に亡くなったりした場合に「保険金で返済残額を完済する」というものです。

ただ、この団体信用生命保険は「事前審査では行われない」ので注意が必要です。

事前審査に通って安心と思っていたら、じつは持病があって団体信用生命保険に加入できないこともあります。

その場合は、事前審査に通っていても本審査で落ちてしまいます。

持病などで団信に加入できない場合はどうする?

団体信用生命保険が強制加入であるにも関わらず加入できない場合は、一般的には団体信用生命保険の加入が任意のフラット35や機構財形住宅融資、またはワイド団信を検討します。

ワイド団信とは、従来の団体信用生命保険よりも加入条件が緩和されたタイプになります。

例えば「糖尿病・うつ病・高血圧症など」でも加入できる可能性があります。

りそな銀行・三菱UFJ銀行・みずほ銀行・イオン銀行など、取り扱っている銀行は結構あります。

じつは審査基準の最重要ポイント!「担保評価」について

返済比率も制限内で、属性も良くても融資が実行されるわけではありません。

金融機関は滞納があった時のことを考え「物件を担保に取る(抵当権を設定する)」のですが、その担保評価が低いと融資は通りません。

よく住宅ローンの事前審査に通った方で「審査と同じ金額(もしくはそれ以下の金額)であれば違う物件でも問題ない」という方がみえますが、実際は物件が変更になれば再び事前審査は行なわれます。

担保評価の低い物件とは?

担保評価が下がる物件には次のようなものがあります。

- 再建築不可

- 違法建築物

- 既存不適格

- 流通性の低い物件(借地権など)

とくに再建築不可と違法建築物には金融機関は融資しません。

ただ、既存不適格のマンションは「住宅ローンを組みにくい」こともあり、市場価格は割安になっていることが多く現金で購入するならお得感はあります。

[/st-kaiwa1]最近だと「定期借地権(50年間の借地契約)」で家を建てる人も多いですが、やはり担保評価は下がるので一部の金融機関では取り扱わないところもあります。[/st-kaiwa1]

審査基準の緩い金融機関はあるのか?

ここまで住宅ローンの審査基準について解説してきましたが、なかには「ちょっと通るか不安だな…」という方もみえるでしょう。

そういった場合は手当たり次第に審査を申し込むのではなく、比較的に審査の緩い金融機関から狙っていくのもテクニックです。

具体的には、次の2つが審査が緩いと言われています。

- フラット35

- 地域と繋がりの深い金融機関(信用金庫や労金、地方銀行など)

ちなみにフラット35の方が審査は緩いと言われますが、地方の金融機関では購入する不動産会社や勤め先と提携して住宅ローンを提供していることもあります。

フラット35は固定金利なので、変動金利で住宅ローンを申し込みたい場合は提携ローンが狙い目です。

手当たり次第に審査申し込みすると厳しくなる!?

審査に通るか心配でも、闇雲に審査申し込みするのはお勧めしないと言いましたが理由があります。

住宅ローンの審査申込みを受けた金融機関は「個人信用情報機関」に問い合わせを行ないますが、この照会履歴が最近の日付だと金融機関によってはマイナスに働くこともあるからです。

そこで、複数の金融機関で審査を受けたい(各金融機関の融資条件を知りたい)場合は、住宅本舗のWEBサービス 住宅ローン一括審査申込 を利用するのも手です。

こちらでは一度の申込みで複数の金融機関で審査できるので、書類作成の手間も省けます。

また一括審査をしていることが分かるので、個人信用情報の照会日が不利に働くこともありません。

まとめ

今回は住宅ローンの審査基準についてお伝えしてきました。

住宅ローンは人生でそう何度も利用することもありませんが、失敗すると大きな負担を抱えます。

それだけに皆さん心配ですし、慎重になるものです。

しかし、事前にどのようなことが審査項目なのか分かると気持ちも軽くなるのでは無いでしょうか?

とくに返済負担率は、ご自身の年収に対して金融機関がどれくらい貸してくれるのかの目安にもなるので、少し計算が難しいかもしれませんが覚えておいて頂くときっと役立ちますよ。

以上「住宅ローンの審査基準!年収や勤続年数の他に何がチェックされる?」でした。

【 最後にPRです 】

個人でも掲載可能!空き家マッチングサイト

ここ数年「空き家問題」が取り沙汰され、管理の行き届いていない空き家については固定資産税が6倍になるという話も聞きます。

しかし、築年数の経過した空き家や地方にある空き地などは不動産屋も積極的に取り扱ってくれないので「仕方なく放置している」という方もみえると思います。

そんな空き家で頭を悩ましている方にお勧めなのが「空き家コネクト」です。

空き家コネクトは個人・法人問わず「空き家・空き店舗・空き地・山林など」の不動産情報を無料で掲載できるマッチングサービスになります。

「こんなボロボロの空き家は誰もいらない」と諦める前に無料掲載してみましょう!(イエエエイ!を見たと伝えて貰うとトップページにピックアップ物件として紹介して貰えますよ)

おすすめの記事 と スポンサーリンク