不動産取得税とは、土地や住宅などを取得した際に「不動産が所在する都道府県に納める税金(地方税)」です。

具体的には「新築・購入・贈与・交換・増改築(価格が増加する場合)」で、取得時に1度だけ課税されます。

※ 相続や合併だと課税されません。

また、不動産取得税は税金が安くなる「軽減制度」があるのですが、申告しないと適用されないので注意が必要です

軽減税率の適用の有無で何十万円と納税額が違ってくることもあるので「いつ申告するのか?いくら納税するのか?」きちんと学んでおいて損はありません。

というわけで、今回は不動産取得税について分かりやすく解説していきましょう。

不動産取得税の申告について

不動産取得税は、原則として取得してから60日以内に「不動産が所在する管轄の都道府県税事務所」に申告します。(郵便OK)

申告を忘れて60日を過ぎても受け付けて貰えますが、正当な事由もなく申告しないと過料(金銭の徴収)を科されることがあります。

提出書類として「不動産取得税申告書(兼減額等申請書)」は必ず提出しますが、

- 土地の取得

- 家屋の取得

- 新築住宅の取得

- 既存住宅(耐震基準適合既存住宅)の取得

- 既存住宅(耐震基準不適合既存住宅)の取得

- 住宅用地の減額を受ける場合

- 徴収猶予を受ける場合

で、その他の書類が異なるので管轄の都道府県税事務所に問い合わせてください。

また、納税義務者は「不動産の取得者」ですが、共有名義の場合は連名で申告書を提出します。

不動産取得税が課税されるのはいつなのか?

不動産取得税が課税されるのは、土地や中古住宅の場合は「所有権登記がされてから6ヵ月以内」に課税されます。(遅れることもある)

新築や増改築の場合は、固定資産税の賦課期日(1/1)があった年の6月から9月に課税されます。(評価するのが市町村の固定資産税担当職員の場合)

そのため、建築が完了してから不動産取得税が課税されるまで1年以上空くこともあります。

不動産取得税を払うのは「納税通知書」が届いてから!

課税されるタイミングは取得する不動産やタイミングによって変わりますが、納税するのは「納税通知書が届いてから」です。

納税期日についても納税通知書に記載されています。

不動産取得税の基本計算について

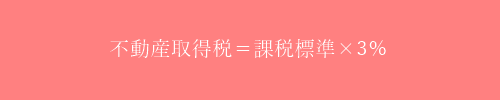

不動産取得税の計算方法は、本則「課税標準×4%」です。

ですが、土地や住宅を取得した場合には「令和3年3月31日まで特例で3%」が適用されます。(不動産取得税の軽減税率)

但し、住宅以外の家屋の取得の場合は4%のままです。

不動産取得税の「課税標準」とは?

課税標準とは「税金の対象」となるものです。

例えば、コンビニで100円のパンを買った場合、

- 100円のパン(課税標準)×10%(消費税の税率)=10円(税額)

になります。

この課税標準が不動産取得税の場合は「固定資産課税台帳に登録されている価格(固定資産税評価額)」となります。

ここまでが不動産取得税の基本的な内容です。

これらのことを踏まえて、次に「課税標準の特例」について解説していきます。

不動産取得税の「課税標準の特例」とは?

不動産取得税は嬉しいことに、規定の要件を満たした場合「課税標準から一定額が控除される」という特例があります。

新築や既存住宅などで控除される額が変わるので順番に見ていきましょう。

新築を取得した場合の課税標準の特例

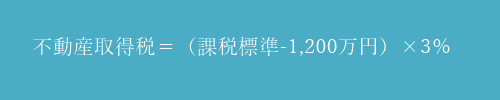

新築住宅を取得した場合に、次の要件を満たしていると「課税標準(税金の対象)から1,200万円が控除」されます。

- 床面積が「50㎡以上~240㎡以下」

- 新築住宅の場合は、個人法人ともに適用

- 長期優良住宅の場合、1,200万円→1,300万円(令和2年3月31日まで)

仮に固定資産税評価額が1,000万円であれば「不動産取得税は0円」になります。

既存住宅を取得した場合の課税標準の特例

既存住宅を取得した場合に、次の要件を満たしていると「課税標準(税金の対象)から100万円~1,200万円が控除」されます。

- 床面積が「50㎡以上~240㎡以下」

- 既存住宅の場合は「個人のみ」適用

控除額は「新築した時期」また「耐震基準適合既存住宅」か「耐震基準不適合既存住宅」によって異なります。

耐震基準適合既存住宅と耐震基準不適合既存住宅

耐震基準適合既存住宅とは、先の床面積などの要件に加えて「昭和57年1月1日以後に新築されたもの」をいいます。

次に耐震基準不適合既存住宅とは、先の床面積などの要件に加えて、耐震改修を行ない新耐震基準に適合する証明を受けた証明(耐震基準適合証明書など)を提出して、6ヶ月以内に自己が居住することとなります。

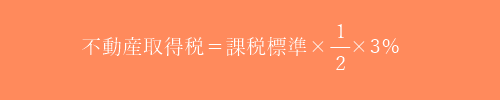

宅地を取得した場合の課税標準の特例

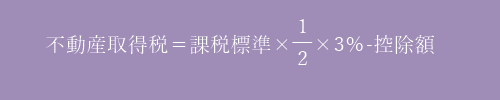

宅地を取得した場合、その課税標準は「課税標準額の1/2」に引き下げられます。(令和3年3月31日まで)

但し、使用している建物があることが条件なので「特定空き家」では認められません。

住宅用地の税額軽減の特例

上記の宅地の課税標準の特例に加えて、床面積50㎡以上~240㎡以下などの一定要件を満たす住宅(特例適用住宅など)を取得した場合「土地の税額から一定額が軽減」されます。

控除額については、以下のいずれか高い方です。

- 45,000円

- 土地1㎡あたりの価格×1/2×住宅の床面積の2倍(200㎡が限度)×3%

徴収猶予とは?

不動産取得税の申告に「徴収猶予」があります。

徴収猶予とは土地を購入して住宅を建てるまでの間、不動産取得税の納税を待って貰う制度です。

不動産取得税が免除される「免税点」について

課税標準額が少ないと「税金よりも徴収費用の方が掛かってしまう」というケースもあります。

そういった事態を避けるために「免税点」という制度があり、課税標準額が次の場合は「不動産取得税は課税されない」ことになっています。

- 土地…10万円未満

- 家屋(新築・増改築の場合)…23万円未満

- 家屋(上記以外の場合)…12万円未満

ちなみに免税点は「固定資産税」にもあるので、不動産を取得される方は合わせてご覧下さい。

-

-

固定資産税はいつ・いくら納める?減税も分かりやすく解説します!

固定資産税とは、土地や家屋など固定資産を所有していることに対してかかる税金(地方税)です。 不動産の取得時に一度だけ課税される不動産取得税とは違い、固定資産税は取得が行なわれた翌年度から毎年課税されま ...

まとめ

不動産の取得に関する税金は6種類ありますが、その中でも納税額も軽減制度の効果も大きいのが不動産取得税です。

そのため改めて記事中のポイントをおさらいしておきましょう。

- 不動産が所在する都道府県税事務所が管轄となる!(地方税)

- 不動産取得税は申告しないと軽減されない!(申告が遅れるのはセーフ)

- 新築だと1,200万円控除があるので税金が掛からないことも多い

とくに不動産取得税は「普通徴収(納税通知書が送られてくる)」のですが、申告をしないメリットはありません。

また、申告手続きも難しくは無いので、面倒がらずに頑張ってトライしてみてください。

必要書類だけ忘れずに準備していけば管轄の都道府県税でしっかり教えてくれますよ!

【 最後にPRです 】

個人でも掲載可能!空き家マッチングサイト

ここ数年「空き家問題」が取り沙汰され、管理の行き届いていない空き家については固定資産税が6倍になるという話も聞きます。

しかし、築年数の経過した空き家や地方にある空き地などは不動産屋も積極的に取り扱ってくれないので「仕方なく放置している」という方もみえると思います。

そんな空き家で頭を悩ましている方にお勧めなのが「空き家コネクト」です。

空き家コネクトは個人・法人問わず「空き家・空き店舗・空き地・山林など」の不動産情報を無料で掲載できるマッチングサービスになります。

「こんなボロボロの空き家は誰もいらない」と諦める前に無料掲載してみましょう!(イエエエイ!を見たと伝えて貰うとトップページにピックアップ物件として紹介して貰えますよ)

おすすめの記事 と スポンサーリンク